Glossar

105%-Klausel

Die 105%-Klausel ist eine Kreditklausel. Sie kommt zum Einsatz, wenn Teile eines Darlehens (sogenannte Tranchen) in einer fremden Währung aufgenommen werden.

Anwendung findet die 105%-Klausel vornehmlich bei Schiffsfinanzierungen, die in erster Linie in US-Dollar fakturiert werden. Dabei kann es jedoch sein, dass ein Teil der Tranchen in einer anderen Währung aufgenommen wird, etwa in Yen oder Schweizer Franken.

Es gibt viele Gründe, warum ein Darlehen teilweise in einer anderen Währung aufgenommen wird, etwa ein niedrigeres Zinsniveau im Fremdwährungsraum oder erwartete Einnahmen in der entsprechenden Währung.

Die 105%-Klausel soll dafür sorgen, dass mögliche Währungsschwankungen aus Sicht der finanzierenden Bank in der Kalkulation berücksichtigt werden. Sich verändernde Wechselkurse könnten dazu führen, dass die Kreditschuld im Verhältnis zu der vorab festgelegten Vertragswährung ansteigt.

Die finanzierende Bank könnte so einen Anspruch auf weitere Sicherheitsleistungen stellen, wenn die Kreditsumme aufgrund von wechselnden Währungskursen den Maximalbetrag des Darlehens um mehr als 5% übersteigt. Dabei kann es sich etwa um die Verpfändung eines Geldbetrages oder Sondertilgungen auf das Darlehen handeln.

Ein konkretes Beispiel: Bei der Aufnahme eines Darlehens in US-Dollar wurde eine Tranche des Kredits in Schweizer Franken finanziert. Bei der Aufnahme des Kredits betrug die schriftlich fixierte Kredithöhe aus beiden Währungen umgerechnet 100 US-Dollar. Sollte der Betrag des Darlehens aus Sicht der Leitwährung (US-Dollar) aufgrund wechselnder Kurse des Schweizer Franken gegenüber dem US-Dollar auf über 105 US-Dollar ansteigen, findet die 105%-Klausel Einsatz.

Abschreibung

Als Abschreibung wird die Wertminderung von Unternehmensvermögen (Anlagevermögen und Umlaufvermögen) innerhalb eines Zeitraums bezeichnet. Die Abschreibung wird meist aus betriebswirtschaftlicher Sicht ermittelt und – unter Beachtung handelsrechtlicher Besonderheiten – als Aufwand in der Gewinnermittlung berücksichtigt. Es existieren die lineare und degressive Abschreibung, wobei letztgenanntes für Güter-Anschaffungen nach dem 01.01.2011 nicht mehr zulässig ist.

Bei der linearen Abschreibung werden die Anschaffungs- bzw. Herstellungskosten des abzuschreibenden Wirtschaftsgutes (WG) gleichmäßig auf die Jahre der Nutzungsdauer aufgeteilt. Dabei wird jedes Jahr der gleiche Betrag abgeschrieben und am Ende der Nutzungsdauer ist das Wirtschaftsgut vollständig abgeschrieben.

Bei der degressiven Abschreibung (auch Abschreibung in fallenden Jahresbeträgen genannt) ist für die Anwendung der Abschreibungssatz der linearen Abschreibung und die Nutzungsdauer des Wirtschaftsgutes nötig. Aus den beiden Faktoren wird der prozentual konstante Abschreibungssatz für die degressive Abschreibung ermittelt und jedes Jahr erneut vom Restbetrag des Vorjahres subtrahiert. Am Ende der Nutzungsdauer bleibt das Wirtschaftsgut mit einem Restwert von einem Euro in der Bilanz stehen.

AIFM-Richtlinie

Richtlinie über die Verwalter alternativer Investmentfonds (engl.: Alternative Investment Fund Manager) – Die AIFM-Richtlinie wurde vom europäischen Parlament am 11.11.2010 beschlossen. Die Richtlinie sieht eine strengere Regulierung des Marktes der Vermögensanlagen vor. Betroffen sind alternative Investments, wie offene und geschlossene Fonds, die bisher noch nicht unter direkter Kontrolle der BaFin standen. Ziel ist die Herstellung von mehr Transparenz für den Anleger und einer effizienten Aufsicht über die alternativen Investments. Reguliert werden im Rahmen der gesetzlichen Vorgaben nicht unmittelbar die Fonds, sondern ihre Manager.

Die AIFM-Richtlinie regelt zum Beispiel, dass Verwalter geschlossener Fonds über eine bestimmte Menge Eigenkapital und kurzfristig verfügbare liquide Mittel verfügen müssen. Des Weiteren müssen sie eine Verwahrstelle einrichten, die unter anderem den Cash-Flow des Fonds überprüft. Außerdem werden explizite Vorgaben für das Risiko- und das Liquiditätsmanagement gemacht. Am 22. Juli 2013 ist das Gesetz zur Umsetzung der EU-Richtlinie über die Verwalter alternativer Investmentfonds (Alternative Investment Fund Manager – AIFM) in Kraft getreten. Die AIFM-Richtlinie regelt die Zulassung, die laufende Tätigkeit sowie die Transparenz von Verwaltern alternativer Investmentfonds, die alternative Investmentfonds in der Europäischen Union verwalten und/oder vertreiben.

Mit dem AIFM-Umsetzungsgesetz wurde in Deutschland das Investmentgesetz aufgehoben und durch das Kapitalanlagegesetzbuch (KAGB) ersetzt.

Anleger

Der Anleger (auch Kapitalanleger oder Investor genannt), legt Geld am Kapitalmarkt an (er investiert). Anleger geschlossener Fonds werden Gesellschafter der Personengesellschaft. Ist der geschlossene Fonds in der Rechtsform einer Kommanditgesellschaft gegründet, nennt man diesen Gesellschafter Kommanditist. Man differenziert zwischen institutionellen (juristische Personen) und privaten (natürliche Personen) Anlegern.

Annuität

Gleichbleibende Leistungsrate für ein Darlehen, bei dem im Laufe der Zeit der Tilgungsanteil zunimmt und der Zinsanteil abnimmt.

Anteilsfinanzierung

Möglichkeit für Anleger zur Finanzierung des Eigenkapitalanteils (Nominalvolumen) durch Fremdkapital, welche i.d.R. von der Bonität des Anlegers abhängt.

Asset Management

Die professionelle Vermögensverwaltung (engl.: Asset Management) gehört zu den zentralen Finanzdienstleistungen. Im Mittelpunkt dieses Geschäftsfeldes der Finanzdienstleister steht die Verwaltung bedeutender privater und institutioneller in- und ausländischer Vermögen verschiedener Anlageklassen.

Ausschüttung

Ein Teil der Erträge aus einem geschlossenen Fonds, der meist jährlich an die Anleger (Gesellschafter) ausgezahlt wird. Der Betrag stammt im Vergleich zur Auszahlung aus einem handelsrechtlichem Gewinn und unterliegt im Falle einer Insolvenz nicht der Rückzahlungspflicht an Gläubiger.

BaFin

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) wurde am 1. Mai 2002 als Nachfolgerinstitution des BAKred (ehemaliges Bundesaufsichtsamt für das Kreditwesen), des BAWe (Bundesaufsichtsamt für den Wertpapierhandel) und des BAV (Bundesaufsichtsamt für das Versicherungswesen) auf der Grundlage des „Gesetzes über die integrierte Finanzdienstleistungsaufsicht“ (FinDAG) vom 22. April 2002 gegründet.

Mit der Gründung der BaFin gibt es in Deutschland erstmals eine einheitliche staatliche Aufsicht für alle Bereiche des Finanzwesens (Allfinanzaufsicht). Dazu zählen Kreditinstitute, Finanzdienstleistungsinstitute, Versicherungsunternehmen und Wertpapierhandelsunternehmen.

Baltic Dry Index

Bei dem Baltic Dry Index (BDI) handelt es sich um einen wichtigen Preisindex für das Verschiffen von Massengutfracht auf weltweiten, internationalen Standardrouten. Er wird von der Baltic Exchange in London herausgegeben. Der Baltic Dry Index gibt die Frachtkosten einiger wichtiger Rohstoffe wie Eisenerz, Kohle, Kupfer und Getreide an. Er gilt deshalb als wichtiger Frühindikator der globalen wirtschaftlichen Entwicklung.

Beirat

Ein Beirat ist ein dauerhaft bestehendes Gremium mit beratender Funktion. Beiräte haben oft wenig oder keine Entscheidungsbefugnisse und Kontrollfunktion, sondern beschränken sich auf Beratungen und Empfehlungen.

Beitritt

Ein Anleger tritt einer Beteiligungsgesellschaft mit dem in dem Zeichnungsschein eingesetzten Betrag durch Unterzeichnung bei. Erst durch die Annahme durch den Treuhänder ist der Beitritt wirksam.

Beitrittserklärung

Zeichnungsschein, der dem Beteiligungsprospekt als Anlage beigefügt ist und mit dem man seinen Beitritt zur Gesellschaft erklärt.

Benchmark

Engl.: Beziehungsgröße, die dem Investor bei einem Investment als Basis für eine Erfolgsgröße dient. Mittels einer Benchmark wird ein Vergleich von Dienstleistungen, Produkten und Methoden ermöglicht.

Bereederung

Unter Bereederung versteht man die technische und kaufmännische Betriebsführung von Seeschiffen. Der Eigentümer des Schiffes kann die Bereederung einem Dienstleister übertragen. In diesem Fall nennt man den beauftragten Dienstleister Vertragsreeder oder Schiffsmanager.

Bietverfahren

Beim Bietverfahren wird vom Verkäufer häufig ein Mindestgebot vorgegeben. Kaufinteressenten können anschließend bis zum Handelsende Gebote auf die Beteiligung abgeben. Den Zuschlag erhält das höchste Gebot.

Betriebsergebnis

Das Betriebsergebnis ist eine betriebswirtschaftliche Kennzahl – Teil der Gewinn- und Verlustrechnung – und bezeichnet in der Regel den Gewinn vor Finanzergebnis, außerordentlichem Ergebnis und Steuern (EBIT – außerordentlichem Gewinn).

Betriebskosten

Kosten, die nach Abschluss der Investitionsphase mit der Aufrechterhaltung des operativen Geschäftsbetriebes eines Unternehmens verbunden sind (z.B. Kosten für Personal, Roh-, Hilfs- und Betriebsstoffen, Reparaturen, Versicherungen und Besichtigungen).

Bewirtschaftungsergebnis

Das Bewirtschaftungsergebnis beschreibt die Höhe der erwirtschafteten Einnahmen (Miete, Guthabenzinsen) über die Ausgaben (Fondskosten, Objektverwaltung, FK-Zinsen, nicht umlegbare Betriebsaufwendungen).

Blind Pool

Der Anleger investiert in einen geschlossenen Fonds, bei dem er zum Zeitpunkt der Anlageentscheidung nicht weiß, in welches Objekt bzw. welche Investitionsobjekte er investiert. Auswahlkriterien, nach denen das Fondsmanagement die zu erwerbenden bebauten oder unbebauten Grundstücke oder anderen Investitionsobjekte ankauft, sind regelmäßig im Emissionsprospekt umschrieben.

Börse

Eine Börse ist ein organisierter Markt für bestimmte Waren (Rohstoffe, Aktien, Anleihen, Fonds, Devisen, Derivate, etc.), an dem Nachfrage und Angebot zusammengeführt werden und so ein Handel stattfindet. An der Börse setzen Makler während definierter Handelszeiten Kurse (Preise) fest, die sich aus den bei ihnen vorliegenden Kauf- und Verkaufsaufträgen (Orders) ergeben.

Bonität

Bonität ist ein Synonym für Kreditwürdigkeit, welche auf Basis diverser Merkmale für jede juristische und natürliche Personen unterschiedlich ausfällt. Je besser die Bonität von Dritten beurteilt wird, desto einfacher ist es für die Person, sich einen Kredit zu verschaffen.

Briefkurs

Abk. Brief, ist der minimale Preis bzw. Kurs, zu dem Verkäufer bereit sind, ihre Beteiligung zu verkaufen.

Buchwert

Der Buchwert ist ein Wertansatz im Rahmen der Bewertung von Unternehmen oder einzelnen Wirtschaftsgütern. Handels- und steuerrechtlich bezeichnet der Buchwert die Anschaffungskosten eines einzelnen Wirtschaftsgutes abzüglich der (handelsrechtlichen) Abschreibungen bzw. (steuerrechtlichen) AfA. Der Buchwert weicht in der Regel vom tatsächlichen Wert (Steuerrecht: Teilwert bzw. gemeiner Wert) ab.

Cash-Flow

Der Cash-Flow ist eine wirtschaftliche Messgröße, die den aus der Geschäftstätigkeit erzielten Nettozufluss liquider Mittel während einer Periode darstellt. Er ist ein Indikator der Zahlungskraft bzw. der finanziellen Gesundheit eines Unternehmens und dient der Beurteilung des Innenfinanzierungspotenzials.

CEU

Cost equivalent unit (CEU) ist ein Fachbegriff aus dem Schiffs- und Containerbereich. Dabei handelt es sich um eine Maßeinheit, mit der verschiedene Containertypen im Hinblick auf Preise und Mietraten verglichen werden können.

Ein Standardcontainer (TEU) ist dabei äquivalent mit einem CEU. Die Kosten anderer Containertypen können mit Hilfe eines Umrechnungskoeffizienten mit den Kosten eines Standardcontainers verglichen werden. Andere Containertypen werden so stets in einen Bezug zum Standardcontainer TEU gesetzt.

So ergibt sich für einen 40-Fuß-Standardcontainer etwa ein CEU von 1,6, also dem 1,6-fachen eines 20-Fuß-Standardcontainers. Für andere Containertypen (zum Beispiel Spezialcontainer) gelten entsprechend noch höhere CEU-Werte.

Charterrate

Die Charterrate ist der vertraglich festgelegte Preis für die Überlassung eines Schiffes. Sie wird zumeist pro Tag und in der Währung US-Dollar festgelegt.

Chartervertrag

Der Chartervertrag ist eine vertragliche Vereinbarung, in der geregelt wird, für welchen Preis (Charterrate) einem Vertragspartner ein Schiff überlassen wird. Die Charterrate wird zumeist pro Tag und in der Währung US-Dollar festgelegt. In der Regel treten Charterverträge in einer der drei folgenden Formen auf:

Zeitcharter (Time Charter)

Das Schiff wird hier für einen vorab festgelegten Zeitraum vermietet, in dem der Charterer (Mieter) eine ebenfalls vorher vertraglich fixierte Charterrate bezahlt. Diese Form ist für die Vermietung von Containerschiffen gängig.

Alle das Schiff betreffenden Kosten (z.B. Versicherungen, Besatzungskosten, Wartungs-, Reparatur- und Klassekosten sowie Proviant und Schmierstoffe) gehen dabei zu Lasten des Vercharterers (Vermieter). Der Charterer (Mieter) hingegen übernimmt u.a. die anfallenden Hafenkosten und die Bezahlung des für die Nutzung des Schiffes notwendigen Treibstoffs.

Bareboat Charter

Bei einer Bareboat Charter übernimmt der Mieter das Schiff „nackt“. Der Vercharterer (Vermieter) zahlt lediglich die Kaskoversicherung sowie bei Kreditaufnahme den Kapitaldienst. Alle anderen anfallenden Kosten übernimmt der Charterer (Mieter).

Tramp-/Reise-Charter

Schiffe können über den Spot-Markt auch ganz gezielt für eine oder mehrere Reisen gemietet werden. Aus diesem Grund wird sie als Tramp- bzw. Reise-Charter bezeichnet. Über alle Schiffstypen hinweg handelt es sich hierbei um die gängigste Form des Chartervertrags.

Dachfonds

Dachfonds investieren das Geld der Anteilseigner wiederum in andere Fonds, sog. Zielfonds. Dabei differenziert man je nachdem in welche Assetklasse der Dachfonds investiert z.B. nach Immobilien-, Schiffs- oder Misch-Dachfonds.

Debt Service Coverage Ratio

Dachfonds investieren das Geld der Anteilseigner wiederum in andere Fonds, sog. Zielfonds. Dabei differenziert man je nachdem in welche Assetklasse der Dachfonds investiert z.B. nach Immobilien-, Schiffs- oder Misch-Dachfonds.

Debt Service Coverage Ratio

Die Debt Service Coverage Ratio (DSCR), im deutschen auch Schuldendienstdeckungsgrad genannt, ist ein Quotient, mit dem berechnet werden kann, ob ein Schuldner in der Lage ist, Zins und Tilgung für aufgenommene Kredite aufzubringen.

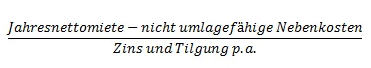

So wird bei einer Finanzierung einer gewerblichen Immobilie zum Beispiel der Kapitaldienst des Kreditvertrages, der sich aus Zins und Tilgung zusammensetzt, in ein Verhältnis zu dem sogenannten Jahresreinertrag der Immobilie gesetzt.

Formel:

Das Ergebnis gibt so Aufschluss darüber, ob der Schuldendienst zu einem bestimmten Zeitpunkt durch den Jahresreinertrag gedeckt werden kann. Liegt die errechnete DSCR unter 1, so kann der Schuldendienst nicht mit dem Reinertrag der Immobilie gedeckt werden. Beträgt die DSCR genau 1, reicht der Reinertrag ganz genau, um Zins und Tilgung zu decken. Fällt die DSCR noch höher aus, erleichtert dies die Kreditaufnahme bei Fremdkapitalgebern. Zumeist wird dabei mindestens eine DSCR von 1,1 bis 1,3 vorausgesetzt.

Devisentermingeschäft

Devisentermingeschäfte sind verbindliche Vereinbarungen, eine Währung gegen eine andere Währung zu einem im Moment des Geschäftsabschlusses vereinbarten Termin und festgelegten Kurs zu tauschen.

Direktkommanditist

Ein Kommanditist, der sich direkt und nicht über einen Treuhänder an einer Gesellschaft beteiligt. Dieser wird im Gegensatz zu einem Treugeber selber als Gesellschafter im Handelsregister eingetragen.

Disagio

Differenz zwischen Rückzahlungsbetrag (Nominalbetrag) und niedrigerem Auszahlungsbetrag eines Darlehens. Zweck ist die Verringerung des Nominalzinses und unter bestimmten Umständen eine (einkommen-)steuermindernde Wirkung.

Double-Net-Mietvertrag

Bei einem Double-Net-Mietvertrag trägt der Mieter neben den Steuern und Abgaben auch die Kosten für Versicherung und Betriebskosten des Mietobjekts. Anders als beim Triple-Net-Mietvertrag werden die Kosten für Instandsetzung und Instandhaltung (zum Beispiel Reparaturen an Dach, Fassade o.ä.) jedoch nicht vom Mieter übernommen.

Doppelbesteuerungsabkommen (DBA)

Korrekt: Abkommen zur Vermeidung der Doppelbesteuerung – ist ein völkerrechtlicher Vertrag zwischen zwei Staaten, in dem geregelt wird, in welchem Umfang den Vertragsstaaten das Besteuerungsrecht für die in ihrem Hoheitsgebiet erzielten Einkünfte zusteht. Ein DBA soll vermeiden, dass natürliche und juristische Personen, die in beiden Staaten Einkünfte erzielen, in beiden Staaten – also doppelt – besteuert werden.

EBIT (Earnings Before Interests and Taxes)

EBIT ist eine betriebswirtschaftliche Kennzahl und sagt etwas über den betrieblichen Gewinn eines Unternehmens in einem bestimmten Zeitraum aus.

EBIT heißt wörtlich übersetzt „Gewinn vor Zinsen und Steuern“. In der praktischen Anwendung hat es jedoch die Bedeutung von „Gewinn vor Finanzergebnis, außerordentlichem Ergebnis und Steuern“. Es werden also außerordentliche (einmalige) Kosten und Aufwendungen ebenso ignoriert wie Zinsen, sonstige Finanzierungsaufwendungen oder -erträge und Steuern, da diese Positionen nicht durch die eigentliche betriebliche Tätigkeit entstanden sind. Es stellt somit den operativen Gewinn abzüglich des außerordentlichen Gewinns und somit das operative Ergebnis dar.

Eigenkapital

Beim Eigenkapital handelt es sich um die in einem Unternehmen angelegten Mittel, die den Eigentümern (z. B. Aktionären, Gesellschaftern und ggf. konzernfremden Miteigentümern) gehören. Dazu zählen in einer an der handelsrechtlichen Bilanz orientierten Sichtweise vor allem das eingezahlte Kapital (Gesellschaftskapital; bei einer Aktiengesellschaft spricht man von Grundkapital, bei einer GmbH vom Stammkapital), die gesetzlichen, satzungsgemäßen und freien Rücklagen sowie ein etwaiger Bilanzgewinn bzw. -verlust.

Einheitskursverfahren

Beim Einheitskursverfahren werden die Gebote zunächst in einem nicht öffentlichen Orderbuch gesammelt. Nach Ablauf der Handelsfrist erfolgt der Zuschlag dann zu dem Preis, der zum größtmöglichen Umsatz führt (Meistausführungsprinzip).

Einkünfte aus Vermietung und Verpachtung

Eine der sieben Einkunftsarten (§ 2 EStG). Sie werden ermittelt als Überschuss der Einnahmen über die Werbungskosten und stellen somit Überschusseinkünfte und keine Gewinneinkünfte dar.

Eintragung in das Handelsregister

In der Regel ist die Treuhandgesellschaft treuhänderisch als Kommanditistin für den Anleger (Treugeber) im Handelsregister eingetragen. Jedoch können sich Anleger auch direkt im Handelsregister eintragen lassen (Direktkommanditist).

Emission

Emission bezeichnet die Ausgabe von Wertpapieren (Aktien, Fondsanteile, Anleihen, Geld) an einem organisierten Kapitalmarkt (bspw. Börse). Der Erlös der emittierten Wertpapiere bildet oder erhöht das Eigenkapital (z.B. bei Aktien) oder das Fremdkapital (z.B. bei Anleihen) des Emittenten.

Die neuen Inhaber der Wertpapiere nennt man Zeichner, die Beantragung von Wertpapieren Zeichnung.

Emissionshaus

Gesellschaft, die geschlossene Fonds konzipiert, den Fondsprospekt erstellt und Fondsanteile ausgibt.

Emissionsprospekt

Ein Emissionsprospekt oder Wertpapierverkaufsprospekt (kurz: Verkaufsprospekt) ist eine beschreibende, verbindliche Broschüre, die begleitend zu einer Emission am Finanzmarkt erstellt und veröffentlicht wird. Er enthält die wesentlichen Eckdaten und Verträgen der angebotenen Beteiligung und Angaben zum Anbieter (Emittenten), die nach der jeweils gültigen Gesetzgebung (in Deutschland: nach dem Wertpapier-Verkaufsprospektgesetz und dem Verkaufsprospektgesetz) vorgeschrieben sind.

Er dient dazu, die potenziellen Investoren über alle Eigenschaften, Chancen und Risiken des Wertpapiers zu informieren. Der Emissionsprospekt wird durch die BaFin auf formale Vollständigkeit, Kohärenz und Verständlichkeit, nicht jedoch auf inhaltliche Richtigkeit geprüft.

Ertragswertverfahren

Eines der gängigsten Unternehmenswert-Ermittlungsverfahren. Bei diesem Verfahren wird auf der Basis einer Plan-Gewinn- und Verlustrechnung und mittels der Abzinsung der daraus errechneten zukünftigen Ertragsüberschüsse der Wert des Eigenkapitals zum Bewertungsstichtag berechnet. Es wird somit davon ausgegangen, dass der Unternehmenswert sich hauptsächlich aus dem Potenzial, zukünftig Gewinne zu erwirtschaften, ergibt.

Facility Management

Verwaltung und Bewirtschaftung von Gebäuden, Anlagen und Einrichtungen. Dazu gehören technische, infrastrukturelle und kaufmännische Aufgaben, die nicht in das Kerngeschäft einer Organisation fallen, sondern diese unterstützen.

Festpreisverfahren

Beim Festpreisverfahren wird Verkaufsinteressenten ein zeitlich befristetes Kaufangebot für ihre Beteiligung unterbreitet.

Finanz- und Investitionsplan

Der Plan besteht aus zwei Elementen: Unter „Mittelherkunft“ wird die Herkunft der für die geplante Investition erforderlichen Mittel (Kommanditeinlagen, Agio und Bankdarlehen) dargestellt („Finanzplan“). Unter „Mittelverwendung“ wird die Verwendung dieser Mittel für die Durchführung der Investition dargestellt, unter Aufschlüsselung der einzelnen Investitionskosten („Investitionsplan“).

Fonds

Ein Fonds bezeichnet z.B. eine Geldsammelstelle für Kapitalanleger in Form eines Investmentfonds, verwaltet von Kapitalanlagegesellschaften, oder eine Kapitalanlage in geschlossene Fonds.

Fondsgesellschaft

Die Gesellschaft, an der sich die Anleger (Investoren) gesellschaftsrechtlich beteiligen.

Fondsliquidation

Nach Veräußerung seiner Investitionsobjekte wird der Fonds liquidiert (aufgelöst) und die Gesellschafter erhalten ihrem Gesellschaftsanteil entsprechende Liquidationsausschüttungen.

Fondsmanager

Fondsmanager im Sprachsinn sind auch die als professionelle Vermögensverwalter tätigen Personen, welche das investierte Vermögen der Anleger insb. von Geldmarktfonds, Rentenfonds, Aktienfonds, Immobilienfonds, Mischfonds oder Dachfonds professionell verwalten und überdurchschnittlich vermehren sollen. Sie werden dazu nahezu immer an einer Benchmark gemessen. Sie verwalten das Investmentvermögen, indem sie versuchen, unter Berücksichtigung der Chancen und der eingegangenen Risiken das Anlagevermögen möglichst rentabel anzulegen und treffen die konkrete Entscheidung darüber, in welche Kapitalanlagen ein Fonds investiert.

Fondsrating

Systematische Bewertung von Fonds, d.h. keine Bewertung der Wertentwicklung, sondern vielmehr eine Betrachtung der Fondsdetails. Leistungskriterien sind beispielsweise Performance, Anlagestrategien, Fondsmanagement und Risiko eines Fonds.

Fondsvolumen

Besteht zum einen aus dem in die Fondsgesellschaft eingebrachten Kapital der Anleger (Eigenkapital) und zum anderen aus dem durch Dritte zur Verfügung gestellten Fremdkapital.

Fremdkapital

Das Fremdkapital stellt einen Teil der Bilanz eines Unternehmens dar und wird auf der Seite der Passiva aufgeführt. Es stellt den Teil der Mittel dar, der nicht vom Unternehmen oder dessen Inhabern zur Verfügung gestellt wird. Hierzu zählen unter anderem Darlehen von Banken.

Fungibilität

Fungibilität bezeichnet die Eigenschaft von Gütern, Devisen und Wertpapieren, leicht austauschbar zu sein. Die Fungibilität wird der Gattung (geschlossene- und offene Fonds, Aktien, Optionen etc.) nach bestimmt und ist die Voraussetzung für einen funktionierenden Börsenhandel.

Full Life Condition

In der Luftfahrt wird mit dem Begriff „Full Life Condition“ ein Flugzeug bezeichnet, das inklusive seiner Komponenten vollständig gewartet und betriebsfähig ist. Der Begriff wird verwendet, um innerhalb eines Leasingvertrages festzulegen, in welchem Zustand der Leasingnehmer das Flugzeug nach Ende des Vertrages an den Leasinggeber übergeben muss.

Geldkurs

Der Geldkurs (Abk. Geld), ist der maximale Preis bzw. Kurs, zu dem Käufer bereit sind, eine Beteiligung zu kaufen.

GmbH & Co. KG

Eine Rechtsform, die in ihrer Beschaffenheit eine Kommanditgesellschaft (Personengesellschaft) ist und an der eine GmbH (Kapitalgesellschaft) als Komplementär, d.h. als persönlich haftender Gesellschafter, allein oder zusammen mit anderen Komplementären beteiligt ist. Durch diese Gesellschaftsform wird bezweckt, dass die Haftung beim Komplementär, wie bei den Kommanditisten, nur auf ihr Gesellschaftskapital begrenzt ist.

Gesellschafter

Anleger eines geschlossenen Fonds. Siehe „Anleger“.

Generalmietvertrag

Ein Mietvertrag, den eine Gesellschaft mit dem Eigentümer über die Gesamtheit der zu vermietenden Flächen eines Objektes oder mehrerer Objektes, für einen feststehenden Mietzins und eine vereinbarte Zeitdauer, abschließt.

Geschäftsbesorgung

Ein Geschäftsbesorgungsvertrag ist ein Dienst- oder Werkvertrag (§§ 611 und 631 BGB), durch den sich der Beauftragte zur entgeltlichen Besorgung eines ihm von dem Auftraggeber übertragenen Geschäfts verpflichtet (§ 675 BGB). Hierbei umfasst der Begriff der Geschäftsbesorgung, anders als beim Auftrag, nur selbständige Tätigkeiten auf rechtlichem oder wirtschaftlichem Gebiet. Einer Vollmacht liegt in der Regel ein Geschäftsbesorgungsvertrag zugrunde, wenn Entgeltlichkeit vereinbart ist.

Geschlossener Fonds

Bei den geschlossenen Fonds kann in der Regel, anders als bei Investmentfonds (offene Fonds), nur im Platzierungszeitraum investiert werden und danach wird der Fonds geschlossen. Die „Rücknahme der Beteiligung“ ist in der Regel im Vergleich zu offenen Fonds ausgeschlossen und kann nur über die Veräußerung der Beteiligung über den Zweitmarkt erfolgen. Der Erwerber eines Anteils an einem geschlossenen Fonds wird Unternehmer (in der Regel Kommanditist) mit allen Chancen und Risiken und ist im Vergleich zu Zeichnern von offenen Fonds selbst Steuersubjekt.

Geschlossener Immobilienfonds

Beim geschlossenen Immobilienfonds investiert der Kapitalanleger in Immobilien, i. d. R. in in- oder/und ausländische Gewerbeimmobilien, wie Büro-, Einzelhandels-, Logistik- oder/und Wohnobjekte.

Siehe auch „Geschlossener Fonds“.

Geschlossener Schiffsfonds

Beim geschlossenen Schiffsfonds investiert der Kapitalanleger in Schiffe, i. d. R. in Container-, Bulk-, Tank- oder sonstige Spezialschiffe.

Siehe auch „Geschlossener Fonds“.

Gesellschafterversammlung

Versammlung der Anleger (Gesellschafter), in der jeder Anleger durch Ausübung seines Stimmrechts Einfluss auf die Entscheidung der Gesellschaft nehmen kann. Sie ist wesentlich durch den Gesellschaftsvertrag geregelt und wird entweder als ordentliche (regelmäßig) oder außerordentliche (unregelmäßige) Versammlung abgehalten. Die Durchführung findet häufig nicht persönlich, sondern im schriftlichen Umlaufverfahren statt.

Gesellschaftskosten

Subsumierung diverser indirekter Kosten des geschlossenen Fondsobjektes, wie z.B. Kosten für die Buchhaltung, Erstellung und Prüfung des Jahresabschlusses, Steuerberatung, Treuhandvergütung und Komplementärvergütung.

Gesellschaftsvertrag

Ein Gesellschaftsvertrag regelt die Rechte und Pflichten von Gesellschaftern, die sich zum Zweck der gemeinsamen Verfolgung eines wirtschaftlichen Zieles in einer Gesellschaft zusammengeschlossen haben.

Inhalte des Gesellschaftsvertrages sind beispielsweise

1. die Vertretung der Gesellschaft im Außenverhältnis,

2. die Befugnisse der Gesellschafter im Innenverhältnis,

3. die Frage der Haftung,

4. die Verteilung des Gewinnes.

Sollte im Gesellschaftsvertrag nichts geregelt sein, gelten z.B. bei der OHG oder KG die Regelungen des Handelsgesetzbuches.

Grundbuch

Ein Grundbuch ist ein amtliches öffentliches Verzeichnis von Grundstücken, in dem unter anderem die Eigentumsverhältnisse sowie etwaige damit verbundenen Rechte und auf ihm liegende Lasten erfasst werden. Es hat verbindliche Wirkung bezüglich der Rechte und Lasten, nicht immer aber – abhängig vom Staat, in dem es geführt wird – auch bezüglich der Lage und des Flächenausmaßes der darin verzeichneten Grundstücke.

Grundschuld

Die Grundschuld ist nach deutschem Sachrecht das dingliche Recht, aus einem Grundstück oder grundstücksgleichem Recht (z.B. Wohnungseigentum oder Erbbaurecht) die Zahlung eines bestimmten Geldbetrages zu fordern.

Grundsteuer

Die Grundsteuer ist eine Steuer auf das Eigentum an Grundstücken (Substanzsteuer). Die Grundsteuer wird von den Gemeinden und Städten erhoben; sie gehört also zu den Gemeindesteuern. Geregelt ist die Grundsteuer in Art. 106 VI GG und im Grundsteuergesetz (GrStG).

Gründungskosten

Enthält die Kosten der Gesellschaftsgründung sowie die Kosten im Zusammenhang mit der Fondskonzeption und Prospekterstellung.

Haftsumme/Hafteinlage

Der Betrag, mit dem ein Gesellschafter im Handelsregister eingetragen ist und der die Haftung dieses Gesellschafters gegenüber Gläubigern der Kommanditgesellschaft begrenzt. In der Regel wird im Gesellschaftsvertrag geregelt, dass die Haftsumme geringer als die Pflichteinlage (Zeichnungssumme) eines Kommanditisten ist. Wenn dem nicht so ist, entspricht die Zeichnungssumme der Haftsumme.

Haftung eines Kommanditisten

Im Folgenden soll die spezielle Aspekt der Haftung eines Kommanditisten an einem Sachwertinvestment vereinfacht erläutert werden:

Da der Anleger bei der Zeichnung eines Sachwertinvestments zu einem Mitunternehmer am Investitionsobjekt wird, haftet er mit für das Unternehmen. In der Regel wird er dabei zu einem Kommanditisten einer Kommanditgesellschaft. Da sich der Anleger hier mit einem transparenten, maximalen Haftungsrisiko an der Beteiligungsgesellschaft beteiligen kann, wird diese Rechtsform bei der Strukturierung geschlossener Fonds am häufigsten verwendet.

Pflichteinlage und Hafteinlage

Unterschieden wird dabei zwischen der Pflichteinlage und der Hafteinlage. Die Pflichteinlage bezeichnet bei Sachwertinvestments zumeist die Beteiligungssumme (ohne Ausgabeaufschlag), mit der sich der Anleger an der Kommanditgesellschaft beteiligt. Die Hafteinlage hingegen entspricht dem Betrag, mit dem der Anleger in das Handelsregister eingetragen wird und mit dem er für eventuelle Schulden und Einbußen der Gesellschaft gegenüber Dritten haftet.

Diese Unterscheidung ist wichtig, denn Hafteinlage und Pflichteinlage (der Zeichnungsbetrag) sind nicht immer identisch. So besteht zum Beispiel die Möglichkeit, eine niedrigere Summe im Vergleich zum Zeichnungsbetrag als Hafteinlage im Handelsregister einzutragen und so die Haftung des Anlegers zu reduzieren. In der Praxis wird hiervon Gebrauch gemacht. So kann die Haftung des Anlegers etwa auf 1 Prozent der Pflichteinlage reduziert werden.

Umfang der Haftung

Der Anleger haftet also zunächst nur für die Summe der Haftungseinlage. Sobald der Zeichnungsbetrag an die Fondsgesellschaft geleistet wurde, endet die persönliche Haftung. Das ändert sich jedoch, wenn die Zeichnungssumme (etwa durch Ausschüttungen) wieder an den Anleger ausgezahlt wird.

Dies kann etwa dann passieren, wenn zwar Liquiditätsüberschüsse durch Einnahmen vorhanden sind und diese an die Anleger ausgezahlt werden, jedoch durch Abschreibungen (sie werden als Abschreibung für Abnutzung, kurz AfA, bezeichnet) handelsbilanzielle Verluste verzeichnet werden. Aus rechtlicher Sicht wird das Kapitalkonto somit durch Ausschüttungen unter Hafteinlage gemindert.

Beispiel:

Wenn die Hafteinlage auf 1% des Zeichnungsbetrags festgelegt wird und der Anleger seine Hafteinlage eingezahlt hat, können bis zu 99% des Zeichnungsbetrags an den Anleger ausgeschüttet werden, ohne dass dessen Haftung wiederauflebt. Der Anleger haftet erst wieder für seine Einlage, wenn das letzte Prozent ausgezahlt wurde – auch dann jedoch nur bis zu einer Höhe von 1% in Bezug auf den Zeichnungsbetrag.

Half Life Condition

In der Luftfahrt wird ein Flugzeug mit dem Begriff „Half Life Condition“ charakterisiert, das sich inlklusive aller seiner Komponenten in der Mitte seines Wartungszyklus befindet. Der Begriff wird verwendet, um innerhalb eines Leasingvertrags festzulegen, in welchem Zustand der Leasingnehmer das Flugzeug an den Leasinggeber übergeben muss.

Handelsregister (HR)

Öffentlich geführtes Verzeichnis für Kaufleute und Handelsgesellschaften einer bestimmten geografischen Region, das eine Publikations-, Beweis-, Kontroll- und Schutzfunktion erfüllen soll. In das beim Registergericht (Amtsgericht) geführte Handelsregister sind bestimmte Vorgänge einzutragen, deren Eintragungspflicht sich aus dem Handelsgesetzbuch und verschiedenen anderen Gesetzen ergibt.

Hypothekendarlehen

Eine Hypothek ist ein beschränktes, dingliches Recht an einem Grundstück. Sie erlaubt es dem Hypothekengläubiger, sich aus dem Grundstück durch dessen Verwertung zu befriedigen, wenn die bestehende Forderung fällig gestellt ist. Die Hypothek zählt damit zu den Grundpfandrechten. Im Bankwesen wird die Hypothek als Sicherungsmittel für Kredite eingesetzt. Außerhalb der juristischen Fachsprache wird daher häufig nicht nur das Grundpfandrecht, sondern auch das damit verbundene Darlehen als Hypothek bezeichnet.

Initiator

Siehe „Emissionshaus“.

Instandhaltungsrücklage

Die Instandhaltungsrücklage ist im § 21 Abs. 5 Nr. 4 Wohnungseigentumsgesetz (WEG) geregelt. Danach handelt es sich um die vorgeschriebene Ansammlung einer angemessenen Geldsumme, aus der notwendige Instandsetzung und Instandhaltung, gegebenenfalls auch die modernisierende Instandsetzung, am gemeinschaftlichen Eigentum zukünftig finanziert werden.

Investitionsvolumen

Das Investitionsvolumen setzt sich aus dem Eigenkapital der Anleger und dem Fremdkapital durch Dritte zusammen. Bei reiner Eigenkapitalfinanzierung spricht man bei geschlossenen Fonds von Eigenkapitalfonds.

Jahresüberschuss

Der Jahresüberschuss bezeichnet in der Buchführung das nach handelsrechtlichen Bilanzierungs- und Bewertungsgrundsätzen ermittelte positive Ergebnis eines Geschäftsjahres. Als Ergebnis der Gewinn- und Verlustrechnung zeigt es an, welchen Gewinn ein Unternehmen in der laufenden Periode erwirtschaftet hat.

Kapitalmarkt

Der Kapitalmarkt ist ein Teil des Finanzmarkts und besteht aus der Gesamtheit aller Institutionen und Transaktionen, die der Zusammenführung von Angebot und Nachfrage nach mittel- und langfristigem (Finanz-)Kapital dienen. Dazu zählt beispielsweise der Markt für langfristige Kredite, bezeichnet als Rentenmarkt, und der Aktienmarkt, bezeichnet als Beteiligungskapital.

Kapitalrückfluss

Summe der an den Anleger gezahlten laufenden Auszahlungen und Ausschüttungen, dem Anteil am Verkaufserlös des Fondsobjektes und den Steuerminderungen.

Kaufpreisfaktor

Multiplikator zur Ermittlung eines Kaufpreises, mit dem die im Zeitpunkt des Verkaufs vorliegenden Nettomieteinnahmen multipliziert werden. Der Kaufpreis dividiert durch seine Jahreseinnahmen (Nettomiete, Charter, etc.) ergibt den Kaufpreisfaktor.

KfW

„Kreditanstalt für Wiederaufbau“ – Deutschlands größte Förderbank.

Klasse

Die von Klassifikationsgesellschaften erteilte und in Register und Zertifikate eingetragene Klasse definiert die Bauausführung und den Erhaltungszustand von Schiffskörper und Ausrüstung.

Klassezeichen

Buchstaben- und Zifferkombination, welche die Bauausführung und den Erhaltungszustand von Schiffskörper und Ausrüstung ausdrückt.

Klassifikationsgesellschaft

Eine Art TÜV für Schiffssicherheit, -konstruktion, -technik und Meerestechnik. Organ für die Zertifizierung nach international standardisierten Management- und Qualitätssystemen (z.B. ISO-Normen).

Kommanditgesellschaft (KG)

Personengesellschaft, die zwei Arten von Gesellschaftern hat: Solche, die unbeschränkt mit ihrem gesamten Vermögen haften (Komplementär) und solche, deren Haftung auf eine bestimmte, im Handelsregister eingetragene Kapitaleinlage beschränkt ist (Kommanditisten).

Zur Beschränkung der Kapitaleinlage siehe „Haftsumme“.

Kommanditist

Gesellschafter einer Kommanditgesellschaft (Personengesellschaft), der grundsätzlich nur bis zur Höhe seiner Kommanditeinlage haftet (Anleger).

Zur Haftung siehe „Haftung eines Kommanditisten“.

Komplementär

Eine von zwei Gesellschafterarten in einer Kommanditgesellschaft, welche im Gegensatz zum Kommanditisten voll haftet. Bei Beteiligungsgesellschaften in der Rechtsform der GmbH & Co. KG ist der Komplementär eine GmbH (Kapitalgesellschaft) und die Haftung beschränkt sich somit nur auf das Vermögen der Gesellschaft.

KWG-Pflicht

Auch KWG-Erlaubnis: Wer im Inland Bankgeschäfte betreiben oder Finanzdienstleistungen erbringen will, bedarf der Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) (§ 32 KWG). Geschlossene Fonds werden ebenfalls als Finanzinstrumente eingestuft und unterliegen daher der Kreditwesengesetzes-Pflicht (KWG-Pflicht). Allerdings sieht das Gesetz einen Ausnahmekatalog von dieser Erlaubnispflicht vor.

Konzeption

Bezeichnung für die Gestaltung einer Investition. Hierunter fallen alle relevanten Vorarbeiten, Ausarbeitungen und Kalkulationen sowie das fertige Finanzierungsmodell.

Leistungsbilanz

Gegenüberstellung der prospektierten und tatsächlichen Fondsergebnisse. Ermöglicht dem Anleger die Überprüfung, ob Ausschüttungen, Tilgungen etc. eines geschlossenen Fonds im, über oder unter Plan liegen.

Liquidität

Der Begriff Liquidität bezeichnet in seiner allgemeinen Bedeutung die Fähigkeit, im Markt ein Wirtschaftsgut schnell gegen ein anderes zu tauschen. Mit Ausnahme des Tauschmarktes ist mindestens eines der beiden Wirtschaftsgüter ein geldwertes Zahlungsmittel. Liquidität bezeichnet deshalb auch die Verfügbarkeit über genügend Zahlungsmittel. Neben dieser Verfügbarkeit muss aber auch ein Tauschpartner gefunden werden, welcher die gewünschte Transaktion gegen Geld abwickelt.

Liquiditätsreserve

Die Liquiditätsreserve bildet als Geldmittelreserve der Beteiligungs- oder Fondsgesellschaft einen monetären Puffer für unvorhergesehene Ausgaben/Vorkommnisse.

Loan-to-Value

Der Loan-to-Value (LTV) ist ein Quotient, mit dem die Kredithöhe in ein Verhältnis zu dem ermittelten Wert (z.B. einer Immobilie) gesetzt werden kann. Dieser muss dabei nicht deckungsgleich mit dem Kaufpreis des Objektes sein.

Formel: ![]()

Der Loan-to-Value ist so ein Indikator für den Verschuldungsgrad im Verhältnis zu dem Wert eines Assets und kann Aufschluss darüber geben, ob der Wert eines Assets den für ihn aufgenommenen Kredit deckt. Je höher der errechnete Wert ausfällt, desto höher ist folglich auch das Verlustrisiko des geldgebenden Instituts.

Der Quotient ist deshalb für Banken ein wichtiger Bestandteil bei gewerblichen Kreditverträgen. Dabei ist es üblich, dass innerhalb eines Kreditvertrags eine Höchstgrenze definiert wird (auch als Covenant bezeichnet), die nicht überschritten werden darf und regelmäßig überprüft wird.

Meistausführungsprinzip

Ist eine Methode der Kursfeststellung, um beispielsweise den Einheitskurs festzustellen. Hierbei werden die Kauf- und Verkaufsorders in einem Orderbuch gesammelt und einander gegenübergestellt. Der Makler ermittelt dann aus der Orderlage den Kurs, zu dem der größtmögliche Umsatz erzielt werden kann.

Mindestbeteiligung

Die minimal mögliche Zeichnungssumme (Kommanditanteil) für Anleger, um den Verwaltungsaufwand für das Fondsmanagement in angemessener Relation zu halten.

Mittelverwendungskontrolle

Sicherstellung der zweckgerechten Verwendung der von den Anlegern auf ein Treuhandkonto geleisteten Einlagen durch einen Wirtschaftsprüfer, Steuerberater, Rechtsanwalt oder entsprechende Zusammenschlüsse während der Investitionsphase eines Fonds.

Multi Tenant

Eine Multi-Tenant-Immobilien ist an mehrere Parteien mit vergleichbarer Größe vermietet. Single-Tenant-Immobilien hingegen haben nur einen oder zumindest einen großen Hauptmieter.

Sofern nicht alle Mietverträge zum gleichen Zeitpunkt auslaufen, wird das Risiko, das eine Immobilie komplett leer steht, durch eine Multi-Tenant-Struktur deutlich minimiert. Da der Vermieter einer Multi-Tenant-Immobilie nicht zwingend auf langfristige Mietverträge angewiesen ist, fallen die Laufzeiten bei diesen Gebäuden zumeist deutlich kürzer aus. In der Regel entstehen so für Folgemieter auch weniger Umbaukosten.

Im Vergleich zu Single-Tenant-Immobilien ist der Verwaltungsaufwand von Multi-Tenant-Immobilien aufgrund der größeren Mieterzahl zumeist höher. Damit steigen häufig auch die Verwaltungskosten an.

Nachhaftung

Auch nachdem ein Kommanditist aus einer Kommanditgesellschaft ausgeschieden ist, haftet er nach § 172 Abs. 4 HGB weiter für seine während der Mitgliedschaft begründeten Verbindlichkeiten, sofern ihm seine Einlage zurückgewährt worden ist. Der Anleger haftet dabei mit der Summe, die als Hafteinlage im Handelsregister eingetragen wurde. Diese Haftung endet nach §§ 160 Abs. 1, 161 Abs. 2 HGB fünf Jahre, nachdem das Ausscheiden aus der Kommanditgesellschaft in das Handelsregister eingetragen wurde.

Für eine Erklärung des Begriffs Hafteinlage siehe auch „Haftung eines Kommanditisten“.

Net Asset Value

Mit dem Net Asset Value (NAV), im deutschen auch Nettoinventarwert genannt, wird die Summe aller zum Marktwert bewerteten Vermögensgegenstände abzüglich sämtlicher Verbindlichkeiten einer Gesellschaft bezeichnet.

Der Asset Value ergibt sich bei einem Immobilienfonds beispielsweise aus der Summe aller ermittelten Verkehrswerte der Immobilie(n) und sonstiger Vermögenswerte abzüglich aller Verbindlichkeiten.

Bei Sachwertinvestments wird der Net Asset Value zumeist in Prozent angegeben und stellt einen Bezug zu dem anfänglich investierten Eigenkapital (Kommanditkapital) her. Liegt der Wert über 100 Prozent, so sollte die Beteiligung mehr wert sein als das ursprünglich investierte Kapital. Aufgrund der anfänglich entstandenen Investitionskosten eines Sachwertinvestments liegt der Net Asset Value in der Regel zunächst unter 100 Prozent.

Nettoinventarwert

Siehe „Net Asset Value“.

Nominalbeteiligung

Ursprünglich gezeichnete Beteiligungshöhe eines Anlegers. Synonyme sind: Zeichnungssumme, Kommanditbeteiligung und Kommanditeinlage, wobei die letzten beiden Synonyme nur bei Kommanditgesellschaften und GmbH & Co. KG Anwendung finden. Die Höhe der Nominalbeteiligung ist für den Anteil des Kommanditisten am Ergebnis (Gewinn oder Verlust) und am Vermögen der Kommanditgesellschaft sowie für die Verwaltungsrechte des Kommanditisten (wie z.B. das Stimmrecht) von Bedeutung.

Nebenkosten

Alle dem Fonds zuzuordnenden Kosten wie z.B. Agio, Konzeptions- oder Vertriebskosten, die nicht direkt dem Investitionsgegenstand zuzurechnen sind.

Nominalbetrag

Der im Darlehensvertrag vereinbarte Nennbetrag eines Darlehens. Der Auszahlungsbetrag liegt gegebenenfalls unter dem Nominalbetrag (Auszahlungskurs). Die Differenz wird als Disagio bzw. Damnum oder Abgeld bezeichnet.

Siehe „Disagio“.

Nominalkapital

Vom Anleger in der Gesellschaft eingebrachtes Kapital, auf das sich Angaben zum Besitz von Anteilen des Unternehmens beziehen.

Nominalzins

Der Nominalzins ist ein Teil des Effektivzinses und ist gemäß Darlehensvertrag der laufend zu entrichtende Zins. In der Regel ist er variabel, indem er an den EURIBOR plus einen der Bonität entsprechenden Aufschlags gekoppelt ist. Er kann jedoch auch festgeschrieben werden. Er ist die sich im Zeitablauf verringernde Komponente eines Annuitätendarlehens.

Offener Fonds

Bei offenen Fonds handelt es sich um Kapitalgesellschaften in der Form von Sondervermögen, die eine unbegrenzte Anzahl von Investoren zu jeder Zeit zulässt und in der Regel aufgrund gesetzlicher Regelungen in eine sehr breite Wirtschaftsgüter-Streuung investiert. Die Veräußerbarkeit eines offenen Fonds erfolgt entweder über eine Börse oder die Anteilsrücknahme zu einem börsentäglich veröffentlichten Rücknahmepreis der Kapitalanlagegesellschaft.

Unter bestimmten Bedingungen kann jedoch die Anteilsrücknahme ausgesetzt werden, wodurch der offene Fonds „geschlossen“ wird.Dies stellt jedoch nicht die Transformierung in einen geschlossenen Fonds dar, da sich beide Fondstypen konzeptionell sehr stark unterscheiden. Des Weiteren erzielen Anleger offener Fonds Einkünfte aus Kapitalvermögen und nicht wie beispielsweise bei geschlossenen Immobilienfonds aus Gewerbe oder Vermietung und Verpachtung.

Pflichteinlage

Die Pflichteinlage entspricht dem gezeichneten Kapital (Kommanditbeteiligung) und stellt eine Verpflichtung im Innenverhältnis dar. Wird im Gesellschaftsvertrag keine Pflichteinlage vereinbart, dann kann unterstellt werden, dass diese mit der Haftsumme, welche die Verpflichtung gegenüber Dritten darstellt, identisch ist.

Siehe auch „Haftsumme“.

Platzierungsgarantie

Zusicherung des Initiators gegenüber der Gesellschaft, dass im Falle der Nicht-Zeichnung des vollständigen Kommanditkapitals, das restliche Kapital von ihr eingebracht wird. Dies bedeutet zusätzliche Sicherheit für den Anleger, da das Erreichen des Investitionsziels gewährt ist.

Portfoliotheorie

Ist eine auf Harry M. Markowitz (1952, Nobelpreis im Jahr 1990) zurückzuführende Theorie, welche die optimale Mischung von Wertpapieren beschreibt. Sie sagt aus, dass mittels einem festen zur Verfügung stehenden Betrag und einer breiten Diversifikation in Wertpapiere (Anlagen), das Risiko im Portfolio verringert werden kann, ohne die zu erwartende Rendite zu schmälern. Voraussetzung hierfür ist, dass die Wertpapiere nicht perfekt positiv korreliert sind.

Siehe auch „Risikodiversifikation“.

Preisfindungsverfahren

Es gibt diverse Verfahren zur Ermittlung eines Kaufpreises bei Zusammenführung von Angebot und Nachfrage.

Siehe dazu „Bietverfahren“, „Einheitskursverfahren“ und „Festpreisverfahren“.

Private Placement

Unter einem Private Placement wird der private (nicht öffentliche) Verkauf von Vermögensgegenständen verstanden. Geschlossene Fonds, die als Private Placement konzipiert sind, zeichnen sich meist durch eine schlankere Kostenstruktur und durch eine z.T. deutlich höhere Mindestbeteiligung aus. Des Weiteren muss der Emissionsprospekt nicht durch die BaFin kontrolliert werden, was zur Folge hat, dass die Prospekte weniger umfangreich und auch aussagekräftig sind.

Prognoserechnung

In der prognostizierten Liquiditätsrechnung werden die kalkulierten Einnahmenüberschüsse der Fondsgesellschaft dargestellt, aus denen die prognostizierten Ausschüttungen der Fondsgesellschaft an die Anleger gezahlt werden sollen. In der steuerlichen Prognose wird auf Basis der prognostizierten Liquiditätsrechnung das voraussichtliche steuerliche Ergebnis dargestellt.

Progressionsvorbehalt

Die steuerlichen Ergebnisse der Anleger aus den meisten Auslands-Beteiligungen sind durch Doppelbesteuerungsabkommen (DBA) von der deutschen Besteuerung freigestellt. Die Einkünfte unterliegen jedoch nach § 32b EStG dem Progressionsvorbehalt, d.h. das steuerliche Ergebnis aus der Beteiligung wird zur Ermittlung des Steuersatzes zum in Deutschland steuerpflichtigen Einkommen addiert und der daraus resultierende Steuersatz wird dann auf das in Deutschland steuerpflichtige Einkommen angewandt.

Prolongation

Unter Prolongation versteht man im Finanz- und Bankwesen die Verlängerung von Krediten, Geldanlagen und Wechseln. Im Allgemeinen wird hierunter im Finanzwesen die Laufzeitverlängerung eines Rechtsverhältnisses, insbesondere bei Zahlungs- und Liefervereinbarungen, verstanden.

Prospekt

Siehe „Emissionsprospekt“.

Prospekthaftung

Bedeutet, der Emittent eines Wertpapiers und das Konsortium haften für entstandene Schäden, wenn der Emissionsprospekt unwahre oder irreführende Angaben zum Nachteil von Käufern der Neuemission enthält. Dies ist in Deutschland unter anderem im Börsengesetz und Vermögensanlagegesetz (seit 01.06.2012; vorher Verkaufsprospektgesetz) geregelt. Da der Prospekt wichtige Grundlage für die Anlageentscheidung des Käufers ist, soll er alle wesentlichen Angaben enthalten, die jenem ein zutreffendes Urteil über den Emittenten und die Wertpapiere ermöglichen. Bei nicht börsenbezogenen Anlageformen muss der Prospekt grundsätzlich vollständig und richtig sein. Der Haftungsumfang ist sehr weit gestaltet worden: Es haften Gründer, Initiatoren, Hintermänner, die übrigen Garanten des Prospekts, ggf. auch Treuhänder, allerdings nicht die Beiratsmitglieder.

Prospektprüfung

Unter der Prospektprüfung versteht man die Kontrolle eines Wertpapierprospekts auf Vollständigkeit, Kohärenz (Zusammenhang) und Vollständigkeit, jedoch nicht auf Korrektheit der wirtschaftlichen Angaben. Generell gilt, dass kein Prospekt veröffentlicht wird, bevor er nicht von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) überprüft wurde. Sind alle Voraussetzungen erfüllt und die Richtlinien eingehalten worden, spricht die BaFin ihre Billigung für den jeweiligen Prospekt aus. Die Mitteilung über die Entscheidung der BaFin hat innerhalb von zehn Tagen nach Eingang des Prospekts dem Anbieter bzw. Zulassungsantragsteller zuzugehen.

Publikumsfonds

Der Publikumsfonds steht im Gegensatz zum Private Placement grundsätzlich jedem Anleger zur Zeichnung offen und ermöglicht mit seiner in der Regel niedrigeren Mindestbeteiligung vielen Anlegern den Erwerb.

Refinanzierung

Als Refinanzierung bezeichnet man die Wiederbeschaffung von Geld, welches z.B. von Investoren in Projekte investiert oder von Banken in Form von Krediten ausgeliehen wurde. Hat eine Bank Gelder an Kreditnehmer ausgezahlt, kann sie sich u.a. über die Emission von festverzinslichen Wertpapieren wieder eindecken (refinanzieren) und erhält somit den Spielraum, weitere Kredite zu gewähren.

Rendite

Die Rendite gibt das Verhältnis der Einzahlungen zu den Auszahlungen an und wird meist in Prozent und per anno angegeben. Da sich die Rendite meist auf einen jährlichen Kapitalertrag bezieht, kann sie mit der Kennzahl Rentabilität, welche sich auf einen Unternehmenserfolg bezieht, nicht gleichgesetzt werden. Die bekannteste Renditekennzahl ist der Zinssatz. Der Begriff der Rendite ist jedoch nicht scharf definiert, wodurch die Einordnung in einen bestimmten Markt nicht möglich ist.

Risikodiversifikation / Risikomischung

Risikomischung bei geschlossenen Publikums-AIF

Bei geschlossenen Publikums-AIF handelt es sich um unternehmerische Beteiligungen, in die private Anleger investieren können. Mit Hilfe des Kapitalanlagegesetzbuchs (KAGB) sollen Anleger, die in einen Alternativen Investmentfonds (AIF) investieren, geschützt und Risiken minimiert werden. Zu dieser Minimierung von Risiken gehört nach § 262 KAGB auch der Grundsatz der Risikomischung, der das Verlustrisiko des Anlegers verringern soll.

Der Grundsatz der Risikomischung gilt als erfüllt, wenn der geschlossene Publikums-AIF in mindestens drei gleichwertige Sachwerte investiert oder gewährleistet ist, dass das Ausfallrisiko, zum Beispiel durch die Vermietung eines Objekts an verschiedene Mieter, gestreut wird.

Der Grundsatz der Risikomischung gilt mit Ausnahme von Beteiligungen der Assetklasse Private-Equity für alle Alternativen Investmentfonds, an denen sich private Investoren beteiligen können. Erst, wenn Anteile ausschließlich an semi-professionelle Anleger gemäß KAGB (Anleger mit Erfahrung im Bereich der Alternativen Investmentfonds) mit einer Mindestbeteiligungssumme von 20.000 Euro ausgegeben werden, darf von dem Grundsatz der Risikomischung abgewichen werden.

Risikomischung bei offenen Immobilienfonds

Auch offene Immobilienfonds unterliegen dem Gesetz der Risikomischung. Laut § 243 KAGB darf der Wert einer Immobilie zum Zeitpunkt des Erwerbs 15 Prozent des Wertes des Sondervermögens nicht übersteigen. Unter Immobilie wird in diesem Fall auch eine aus mehreren Gebäuden bestehende wirtschaftliche Einheit verstanden. Auch der Gesamtwert aller Immobilien, deren einzelner Wert mehr als 10 Prozent des Wertes des Sondervermögens beträgt, darf 50 Prozent des Wertes des Sondervermögens nicht überschreiten.

Rücklagen

Gehören zum Eigenkapital einer Kapitalgesellschaft. Sie werden entweder auf speziellen Rücklagenkonten offen ausgewiesen oder finden sich in Form von stillen Reserven in bestimmten Aktiv- oder Passivposten der Bilanz wieder. Rücklagen dienen zum einen dazu, für ungewiss auftretende Krisenzeiten Verluste ausgleichen zu können, ohne das Nominalkapital anzugreifen, und zum anderen dazu, die haftenden Mittel zu erhöhen. Rücklagen werden entweder aus nicht ausgeschütteten Gewinnen oder aus dem Agio bei Eigenkapitaleinzahlung gebildet.

Rückstellungen

Rückstellungen sind Bilanzposten für erwartete Verbindlichkeiten, also wirtschaftliche Verpflichtungen, die jedoch dem Grunde nach (ob?), des Auszahlungszeitpunktes (wann?) oder der Höhe nach (wie viel?) noch nicht bestimmt sind. Durch ihre Passivierung wird dem im deutschen Bilanzrecht vorherrschenden Gläubigerschutzgedanken (siehe „Vorsichtsprinzip“) Rechnung getragen, da sichergestellt wird, dass ein Unternehmen bei Eintritt der ungewissen Verbindlichkeit über hinreichend Kapital verfügt, um die Verpflichtung zu erfüllen. Kurz gesagt sind Rückstellungen zukünftige Aufwendungen, die mit großer Wahrscheinlichkeit eintreten, deren Höhe und Zahlungszeitpunkt aber ungenau sind.

Schenkungsteuerlicher Wert

Grundlage des schenkungsteuerlichen Wertes einer gewerblichen Unternehmensbeteiligung bildet das Kapitalkonto der Kommanditisten, in dem die Liquiditätsströme und steuerlichen Ergebnisse abgebildet sind. Dabei werden Ausschüttungen wie Entnahmen behandelt.

Sensitivitätsanalyse

In der Sensitivitätsanalyse (Empfindlichkeitsanalyse) wird der Einfluss von Inputfaktoren (einzeln oder gemeinsam) auf bestimmte Ergebnisgrößen untersucht. Die Analyse kann mathematisch durch das Analysieren von Modellgleichungen erfolgen oder auch durch die Verwendung von variierten einzelnen Inputfaktoren und damit den Vergleich der Ergebnisse mit dem Ergebnis des Standardinputs. Inputfaktoren können z. B. Preise und Kosten sein und Ergebnisgrößen sind möglicherweise Mengen, der Break-Even-Punkt (Gewinnschwelle) usw.

Single Tenant

Bei Single-Tenant-Immobilien sind die Räumlichkeiten einer Immobilie entweder an einen einzigen Mieter oder aber der Großteil der Fläche an einen Hauptmieter vermietet. Das Gegenteil von Single-Tenant-Immobilien sind Multi-Tenant-Immobilien, bei denen sich die Mieter aus mehreren gleichwertigen Parteien zusammensetzen.

Mietverträge bei Single-Tenant-Immobilien sind in der Regel deutlich länger angelegt als bei Multi-Tenant-Immobilien, was sie besonders für Investoren interessant macht, die einen konstanten Cash-Flow anstreben. Aufgrund ihrer Ausrichtung auf einen einzigen, langfristigen Mieter weisen Single-Tenant-Immobilien oftmals nur eine bedingte Drittverwendungsfähigkeit auf. In der Regel ist es nach Ablauf der Mietvertrages schwieriger, einen geeigneten Nachmieter zu finden, und häufig erfordert es Investitionen, um die Räumlichkeiten an die Vorstellungen des Nachmieters anzupassen.

Bei einem Auszug des Hauptmieters drohen erhebliche finanzielle Einbußen. Bei Single-Tenant-Objekten ist es deshalb von zentraler Bedeutung, frühzeitig Strategien für die Suche eines Nachmieters zu entwickeln. Ebenso wird in regelmäßigen Abständen die Bonität des Mieters überprüft. Der Vorteil von Single-Tenant-Immobilien: in der Regel fallen verhältnismäßig geringe Kosten für die Verwaltung des Gebäudes an.

Sondertilgungen

Tilgungen, die über die im Kreditvertrag vereinbarten Leistungsraten hinausgehen. Die mögliche Höhe und die Bedingungen für Sondertilgungen werden im Darlehensvertrag festgelegt.

Sonderwerbungskosten

Sie fallen auf Ebene der einzelnen Gesellschafter und nicht im Rahmen der Fondsgesellschaft an.

Spekulationsgewinn

Ein Spekulationsgewinn liegt vor, wenn eine im Privatvermögen bebaute oder unbebaute Liegenschaft innerhalb von 10 Jahren ab der Anschaffung (Spekulationsfrist) veräußert wird oder bei anderen Wirtschaftsgütern innerhalb eines Jahres (§23 Abs. I EStG). Er ergibt sich aus der positiven Differenz zwischen Verkaufserlös (abzgl. Veräußerungskosten) und den damaligen Anschaffungskosten (inkl. Instandsetzungs- und Herstellungsaufwendungen, jedoch abzgl. steuerfreier Subventionen).

Steuerliches Ergebnis

Positiver oder negativer Saldo der Gewinn- und Verlustrechnung (GuV) eines Unternehmens unter steuerrechtlichen Bedingungen, welcher in der Regel vom handelsrechtlichen Ergebnis abweicht.

Stille Beteiligung

Stiller Gesellschafter

Die stille Gesellschaft ist in Deutschland eine Sonderform der Gesellschaft und gehört zu den Personengesellschaften, jedoch nicht zu den Handelsgesellschaften. Ohne weitere Vereinbarung hat die stille Gesellschaft nach der gesetzlichen Konzeption eher den Charakter eines Schuldverhältnisses und weniger den eines Gesellschaftsverhältnisses im engeren Sinne. Sie entsteht dadurch, dass sich eine natürliche Person oder juristische Person an einem Unternehmen mit einer Vermögenseinlage oder einer Einlage in Form von Arbeitsleistung beteiligt. Der stille Gesellschafter nimmt am Gewinn in prozentualer Höhe seiner Beteiligung teil und am Verlust bis zur Höhe seiner Einlage (Letzteres kann per Gesellschaftsvertrag ausgeschlossen werden). Der stille Gesellschafter nimmt an der Geschäftsführung nicht teil, soweit nichts anderes vereinbart ist, und ist im Außenverhältnis selbst Gläubiger der Gesellschaft. Er hat das Kontrollrecht wie ein Kommanditist (Recht auf Prüfung des Jahresabschlusses) und nimmt im Falle einer Insolvenz der Unternehmung die Rechtsstellung eines Gläubigers ein.

Schiffsfonds

Fonds mit dem Asset Schiff.

Tilgung

Nennt man die planmäßige oder außerplanmäßige (Sondertilgung) Rückführung einer Geld- bzw. Kapitalschuld ohne Zinsen. Diese kann in gleichbleibenden Raten, unterschiedlichen Raten oder in einem einzigen Betrag erfolgen. Anwendung findet die Tilgung bei Darlehen, Krediten oder Anleihen. Tilgung in Raten erfolgt meist anhand eines vorher festgelegten Tilgungsplanes.

Teilwert

Begriff aus dem Steuerrecht. Entspricht dem Betrag, den ein Käufer des gesamten Unternehmens im Rahmen des Kaufpreises für ein einzelnes Wirtschaftsgut zahlen würde.

Termingeschäft

Börsengeschäft (Börse), bei dem der Preis am Abschlusstag festgelegt wird, die beiderseitige Vertragserfüllung (Vertrag) jedoch nicht am Abschlusstag, sondern erst zum vereinbarten späteren Termin stattfindet. Es ist das Gegenteil von einem Kassageschäft. Hierbei unterscheidet man zwischen bedingten (Optionen) und unbedingten Termingeschäften (Future – börsengehandelt und Forwards – außerbörslich). Bei unbedingten Termingeschäften müssen Käufer und Verkäufer unbedingt ihre Vertragsinhalte erfüllen und bei bedingten Termingeschäften wird der einen Vertragspartei das Recht eingeräumt, sich zukünftig zu entscheiden, das Geschäft durchzuführen oder nicht. Bei bedingten Termingeschäften unterscheidet man wiederum zwischen amerikanischen (Ausführung des Rechts jederzeit möglich) und europäischen (Ausführung des Rechts zum Vertragsende möglich) Optionen.

Teilausführung

Eine Teilausführung entsteht, wenn eine erteilte Order während ihrer Gültigkeitsdauer aufgrund der Marktlage nicht vollständig, sondern nur zum Teil ausgeführt werden kann. Wenn dieses nicht gewünscht ist, kann dies in der Regel in der Order angegeben bzw. vermerkt werden.

Testat

Erklärung eines unabhängigen Steuerberaters oder Wirtschaftsprüfers, die bestätigt, dass die Bilanz sowie Gewinn- und Verlustrechnung einer Gesellschaft den handels- und steuerrechtlichen Vorschriften entspricht.

Thesaurierung

Bedeutet im ökonomischen Umfeld, dass der im Abrechnungszeitraum erzielte Ertrag nicht in bar an die Anteilseigner der Gesellschaft ausgeschüttet wird, sondern zur Erhöhung des Fondsvermögens verwendet (thesauriert) wird.

Tonnagesteuer

Die Tonnagesteuer ist eine steuerliche Sondervorschrift (§ 5a EStG), die genutzt wird, um in der Schifffahrt Gewinne zu ermitteln. Mit ihrer Hilfe können Gewinne von internationalen Seeschiffen auch abseits des tatsächlichen Gewinns pauschal beziffert werden. Dabei wird zur Berechnung die Nettoraumzahl, die die Größe des Schiffes angibt, verwendet. Auf Grundlage der Berechnung ergibt sich ein geringer steuerlicher Gewinn und eine damit verbundene niedrige Steuerlast. Die Besteuerung nach dieser Gewinnermittlungsmethode erfolgt jedoch auch dann, wenn kein Gewinn erzielt wurde – Verluste können dementsprechend nicht geltend gemacht werden.

Total Value to Paid-in

Mit Hilfe des Total Value to Paid-in (TVPI) kann der Erfolg von Private-Equity Portfolios evaluiert werden. Der Quotient eignet sich jedoch auch als Grundlage für die Bewertung anderer Assetklassen.

Bei der Berechnung des TVPI wird der Net Asset Value eines Portfolios (siehe „Net Asset Value“), die vorhandene Liquidität und bereits geleistete Auszahlungen in ein Verhältnis zu dem eingesetzten Kapital gesetzt.

Formel: ![]()

Der TVPI wird mit Hilfe der verschiedenen Variablen zu einem bestimmten Stichtag errechnet. Während er damit vergangene Entwicklungen widerspiegeln kann, kann auf seiner Grundlage keine Prognose zu der weiteren Entwicklung des Portfolios abgegeben werden. Steigt der TVPI während der Laufzeit des Portfolios kontinuierlich an, ist dies ein Indikator für den wirtschaftlichen Erfolg des Investments. Da Sachwerte jedoch Schwankungen unterliegen, können die realen Verkaufserlöse von der Bewertung des Net Asset Value abweichen.

Grundsätzlich gilt: Liegt der TVPI unter einem Wert von 1, liegt zum Zeitpunkt der Stichprobe ein (teilweiser) Verlust vor. Ein TVPI von 1 bedeutet, dass stichtagsbezogen ein Kapitalerhalt erreicht wurde. Ein TVPI größer 1 impliziert, dass stichtagsbezogen ein positives Ergebnis erreicht wurde.

Treugeber

Ist eine natürliche oder juristische Person, die dem Treuhänder im Hinblick auf die Treuhandschaft Sachen oder Rechte überträgt.

Tilgungsaussetzung

Als Tilgungsaussetzung wird die vertragliche Vereinbarung zwischen Darlehensgeber und Darlehensnehmer über die Stundung der Tilgung, aber weiterhin zu zahlende Zinslast, bezeichnet.

Track Record

Die chronologische Erfolgsgeschichte eines Unternehmens, einer Beteiligungsgesellschaft oder einer Einzelperson.

Treuhandgebühr

Jährliche Kosten für die Nutzung eines Treuhandservices bzw. die Einschaltung eines Treuhänders.

Treuhänder

Treuhänder ist eine natürliche oder auch juristische Person, die im Sinne einer Treuhand tätig wird, also ein Recht für den Treugeber verwaltet und in bestimmten Fällen als Mittelsmann zwischen zwei Vertragsparteien geschaltet wird. Die Rechte und Pflichten von Treuhänder (Treunehmer) und Treugeber (Anleger) werden vom Treuhandvertrag geregelt. Im deutschen Recht werden Verträge grundsätzlich Zug-um-Zug abgewickelt (ergibt sich aus § 320 BGB). Ist eine solche Abwicklung jedoch nicht möglich, so wird oftmals ein Treuhänder eingeschaltet. Dies kann vor allem bei Verträgen, die hohe Werte zum Inhalt haben, sinnvoll sein. Treuhänder können z. B. auch Notare oder Banken sein.

Treuhandgesellschaft

Siehe „Treuhänder“.

Treuhandvertrag

Vereinbarung zur Begründung einer rechtsgeschäftlich gestalteten Treuhandschaft. Der Treuhandvertrag regelt die Rechte und Pflichten von Treuhänder (Treunehmer) und Treugeber (Anleger).

Triple-Net-Mietvertrag

Bei einem Triple-Net-Mietvertrag trägt der Mieter neben den Steuern und Abgaben sowie den Kosten für Versicherung und Betriebskosten zusätzlich auch die Kosten für die Instandsetzung und Instandhaltung (zum Beispiel Reparaturen an Dach, Fassade o.ä.) des Mietobjekts. Beim Double-Net-Mietvertrag werden die Kosten für Instandsetzung und Instandhaltung hingegen nicht vom Mieter übernommen.

TVPI

Unterschiedsbetrag

Gibt die Differenz zwischen dem Buchwert eines Schiffes und dem Teilwert des Schiffes samt der stillen Reserven (sonstige Vermögensgegenstände) an. Er wird beim Wechsel einer Schiffsbeteiligung zur Tonnagesteuer ermittelt. Darüber hinaus wird auch bei der Finanzierung eines Schiffes durch ein Fremdwährungsdarlehen ein Unterschiedsbetrag ermittelt. In diesem Fall resultiert der Unterschiedsbetrag durch verschiedene Wechselkursverhältnisse zum Zeitpunkt der Aufnahme des Darlehens sowie zum Zeitpunkt des Wechsels zur Tonnagesteuer. Der Unterschiedsbetrag für den Schiffswert ist konstant, während sich der Unterschiedsbetrag für das Fremdwährungsdarlehen mit fortschreitender Tilgung reduziert. Bei Veräußerung des Schiffes, dem Verkauf der Beteiligung eines Anlegers oder aber der Rückführung zur normalen Gewinnermittlung muss der anteilige Unterschiedsbetrag von Anleger versteuert werden.

Verkehrswert

Auch: Marktwert, bezeichnet den aktuellen Wert eines Wirtschaftsguts. Mit Erneuerung des BauGB 2004 insbesondere zu § 194 BauGB wurde klargestellt, dass die Begriffe Verkehrs- und Marktwert als Synonyme zu gebrauchen sind.

Verlängerungsoption

Recht einer Vertragspartei (z.B. Mieter), die Laufzeit eines Dauerschuldverhältnisses (z.B. Mietvertrag) durch eine einseitige Erklärung ein- oder mehrmals um bestimmte Zeiträume zu verlängern.

Veräußerungsgewinn

Siehe „Spekulationsgewinn“.

Vermögensanlagegesetz

Das Vermögensanlagesetz (VermAnlG) ist das Kernstück der Novellierung des Finanzanlagevermittler- und Vermögensanagenrechts (FinAnlVG) vom 06.12.2011 und tritt am 01.06.2012 in Kraft. Es besitzt Auswirkungen auf die Gewerbeordnung (GewO), das Wertpapierhandels- (WpHG), Kreditwesen- (KWG) und Wertpapierprospektgesetz (WpPG). Das Vermögensanlagegesetz ersetzt vollständig das Verkaufsprospektgesetz (VerkProspG) und definiert geschlossene Fonds als Finanzinstrumente, wodurch sie gemäß § 32 KWG der KWG-Pflicht unterliegen. Des Weiteren sind die inhaltlichen Anforderungen an Verkaufsprospekte gestiegen, indem nicht mehr nur die formale Vollständigkeit geprüft wird, sondern auch die Kohärenz (Widerspruchsfrei) und die Verständlichkeit. Eine inhaltliche Prüfung auf Richtigkeit findet jedoch weiterhin nicht statt.

Vorkaufsrecht

Ein Vorkaufsrecht ist die einer Person zustehende Befugnis, einen Kaufgegenstand von dem Verkäufer (Vorkaufsverpflichteter) zu erwerben, wenn der Verkäufer den Gegenstand an einen anderen Käufer verkauft. Voraussetzung für die Ausübung eines Vorkaufsrechts ist das Zustandekommen eines rechtswirksamen Kaufvertrags.

Wechselkursrisiko

Als Wechselkursrisiko bezeichnet man in den Wirtschaftswissenschaften die aus der Unsicherheit über zukünftige Wechselkursentwicklungen entstehenden Risiken. Wechselkursunsicherheiten erhöhen die Transaktionskosten für Investoren und behindern so den internationalen Güter- und Kapitalverkehr.

Wertgutachten

Aufgrund gesetzlicher Vorschriften benötigen finanzierende Banken in der Regel zur Ermittlung eines Beleihungswerts eines Objekts die Schätzung eines Sachverständigen. Dabei wird z.B. die Lage des Grundstücks, der Zustand des darauf errichteten Gebäudes und der erzielte oder erzielbare Mietertrag sowie die örtlichen Marktverhältnisse berücksichtigt.

Siehe auch „Verkehrswert“.

Wertpapier

Ein Wertpapier ist eine Urkunde, die ein privates Recht, beispielsweise das Miteigentum an einem Unternehmen, verbrieft. Um das Recht geltend zu machen, ist zumindest der Besitz der Urkunde notwendig. Eine Urkunde dient der Sichtbarmachung und als Nachweis eines Rechtes. Vor allem in der Übertragbarkeit liegt der Charakter des Wertpapiers.

Wertzuwachs

Nicht gleichzustellen mit Zins oder Rendite. Sie betrachtet nur die absolute Wertentwicklung einer Anlage, ohne den Zinseszins zu berücksichtigen.

Beispiel: 10.000€ Anlagevolumen in 10 Jahren 20.000€ wert. Wertzuwachs beträgt 100% und ergibt durchschnittlich 10%. Die tatsächliche Rendite beträgt jedoch 7,2% p.a. (Zinseszins).

Wunschstückelung

Die Anzahl der gewünschten und möglichen Teilung/Stückelung einer Nominalbeteiligung. Voraussetzung für eine Wunschstückelung ist die Zulassung einer Teilausführung und das Nicht-Unterschreiten der im Gesellschaftsvertrag festgelegten Mindestbeteiligung bei Anteilsübertragungen.

Beispiel: 100.000€ (50.000€ x 2 oder 25.000 x 4 usw.)

Währungsrisiko

Das Währungsrisiko wird oft als Synonym für Wechselkursrisiko verwendet. Allerdings geht es beim Währungsrisiko nicht um das Risiko des Tauschverhältnisses zweier Währungen und seiner daraus resultierenden Kosten (siehe „Wechselkursrisiko“), sondern um das Risiko einer Währung. Ein Beispiel dazu wäre, wenn zwischen der Rendite einer Kapitalanlage einer ausländischen Währung und der Rendite des gleichen Anlageinstruments in der Referenzwährung des Anlegers ein Unterschied bestünde.

Zeichnungssumme

Siehe Nominalbeteiligung.

Zinsbindung

Bei einer Zinsbindung werden die Zinsen eines Darlehens für einen bestimmten Zeitraum festgeschrieben.

Zinsbindungsfrist

Zeitraum, für den der im Darlehensvertrag vereinbarte Zinssatz festgeschrieben ist. Der Begriff wird üblicherweise nur im Zusammenhang mit dinglich gesicherten Darlehen verwendet, deren Gesamtlaufzeit die Dauer der Zinsbindungsfrist übersteigt.

Zinsfestschreibung

Siehe „Zinsbindung“.

Zinssatz

Höhe der Zinsen p.a. in Prozent.

Zweitmarkt

Markt, in dem Geschäftsanteile (in der Regel Kommanditanteile) an bestehenden geschlossenen Fonds während ihrer Laufzeit gehandelt werden. Am Zweitmarkt werden Angebot und Nachfrage zusammengeführt, welches über drei verschiedene Preisfindungsverfahren (Bietverfahren, Einheitskursverfahren und Festpreisverfahren) stattfinden kann. Einige Anbieter haben hierzu Handelsplattformen im Internet eingerichtet, auf denen die zu verkaufenden Anteile gelistet werden. Es existieren dabei initiatorenabhängige und – unabhängige Betreiber.

Zwischenfinanzierung

Dient bis zur Auszahlung der langfristigen Finanzierungsmittel oder bis zur Einwerbung des Eigenkapitals, als Überbrückung eines kurzfristigen Kapitalbedarfs.